题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

根据业务(3),计算固定资产2012年折旧金额,并编制相关会计分录。

根据业务(3),计算固定资产2012年折旧金额,并编制相关会计分录。

简答题官方参考答案

(由简答题聘请的专业题库老师提供的解答)

简答题官方参考答案

(由简答题聘请的专业题库老师提供的解答)

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

根据业务(3),计算固定资产2012年折旧金额,并编制相关会计分录。

简答题官方参考答案

(由简答题聘请的专业题库老师提供的解答)

简答题官方参考答案

(由简答题聘请的专业题库老师提供的解答)

更多“根据业务(3),计算固定资产2012年折旧金额,并编制相关会计分录。”相关的问题

更多“根据业务(3),计算固定资产2012年折旧金额,并编制相关会计分录。”相关的问题

某市生产企业2012年年初共拥有房产若干,当年房产情况如下:

(1)2012年6月1日企业将1栋房产原值为9000万元的办公楼用于对外投资,投资期限为2年,不承担联营风险,每月收取固定收入40万元。

(2)2012年8月底该企业1栋房产原值为4000万元的厂房被有关部门认定为危险房屋,自2012年9月1日起停止使用。

(3)2011年8月委托某施工企业新建厂房1栋,2012年1月31日完工,并办理了厂房验收手续,同时接管基建工地价值120万元的材料棚,一并转入本企业的固定资产管理,原值合计为900万元。

已知:计算房产余值的扣除比例为30%。要求:

根据上述资料,回答下列问题:

(1)根据业务(1)有关资料,计算该项房产应缴纳的房产税。、

(2)根据业务(2)有关资料,计算该项房产应缴纳的房产税。(3)根据业务(3)有关资料,计算该项房产应缴纳的房产税。

要求:根据下述资料,不考虑其他因素,分析回答下列小题。

甲公司为增值税一般纳税人,发生的有关固定资产业务如下:

(1)2012年12月20日,甲公司向乙公司一次购进两台不同型号且具有不同生产能力的A设备和B设备,支付货款990万元,增值税税额168.3万元,包装费、保险费及运杂费10万元,另支付A设备安装费20万元,B设备不需要安装,同时,为购置设备发生的差旅费等相关费用2万元,全部款项已由银行存款支付。

(2)2012年12月28日,A、B两台设备均达到预定可使用状态,A、B两台设备的公允价值分别为612万元和408万元。该公司按每台设备公允价值的比例对支付的价款进行分配,并分别确定其人账价值。

(3)两台设备预计的使用年限均为5年,预计净残值率为2%,A设备使用双倍余额递减法计提折旧,B设备采用年限平均法计提折旧。

(4)2013年3月份,支付A设备和B设备日常维修费用分别为1万元和0.5万元。

(5)2013年12月31日,对固定资产进行减值测试,发现A设备实际运行效率和生产能力未完全达到预计的状况,存在减值迹象,预计可收回金额为320万元,其他各项固定资产未发生减值迹象。

根据业务(1)和(2),下列关于取得固定资产的会计处理的表述,正确的是()。

A.固定资产入账价值不包括支付的差旅费

B.支付的相关增值税税额应计入固定资产的取得成本

C.以一笔款项购人多项没有单独标价的固定资产,应按各项固定资产公允价值的比例对总成本进行分配,分别确定各项固定资产的成本

D.购买价款、包装费、运杂费、安装费等费用应计人固定资产的取得成本

根据业务(1)和(2),下列计算结果正确的是()。A.A设备的入账价值为600万元

B.A设备的入账价值为620万元

C.B设备的入账价值为400万元

D.B设备的入账价值为468万元

根据业务(4),甲公司支付设备日常维修费引起下列科目变动正确的是()。A."销售费用"增加1.5万元

B."管理费用"增加1.5万元

C."在建工程"增加1.5万元

D."营业外支出"增加1.5万元

根据业务(3),下列关于甲公司固定资产折旧的表述,正确的是()。A.A设备2013年计提折旧时应考虑固定资产预计净残值

B.A设备2013年度应计提折旧额为248万元

C.B设备2013年计提折旧时应考虑固定资产预计净残值

D.B设备2013年度应计提折旧额为78.4万元

根据业务(5),下列会计处理正确的是()。A.2013年A设备计提减值准备52万元

B.2013年A设备计提减值准备320万元

C.固定资产计提减值准备通过"资产减值损失"科目核算

D.固定资产计提减值准备通过"营业外支出"科目核算

请帮忙给出每个问题的正确答案和分析,谢谢!

A.A设备2013年计提折旧时应考虑固定资产预计净残值

B.A设备2013年度应计提折旧额为248万元

C.B设备2013年计提折旧时应考虑固定资产预计净残值

D.B设备2013年度应计提折旧额为78.4万元

甲公司为一家电生产企业,主要生产A、B、c三种家电产品。甲公司2012年度有关事项如下:

(1)甲公司管理层于2012年11月制定了一项业务重组计划。该业务重组计划的主要内容如下:

从2012年1月1日起关闭C产品生产线;从事C产品生产的员工共计250人,除部门主管及技术骨干等s0人留用转入其他部份,其他200人都将被辞退。根据被辞退员工的职位、工作年限等因素,甲公司将一次性给予被辞退员工不同标准的补偿,补偿支出共计800万元;C产品生产线关闭之日,租用的厂房将被腾空,撤销租赁合同并将其移交给出租方,用于C产品生产的固定资产等将转移至甲公司自己的仓库。上述业务重组计划已于2012年12月2日经甲公司董事会批准,并于12月3日对外公告。2012年12月31日,上述业务重组计划尚未实际实施,员工补偿及相关支出尚未支付。为了实施上述业务重组计划,甲公司预计发生以下支出或损失:因辞退员工将支付补偿款800万元;因撤销厂房租赁合同将支付违约金25万元;因将用于C产品生产的固定资产等转移至仓库将发生运输费3万元;因对留用员工进行培训将发生支出1万元;因推广新款B产品将发生广告费用2500万元;因处置用于C产品生产的固定资产将发生减值损失150万元。

(2)2012年12月15日,消费者因使用C产品造成财产损失向法院提起诉讼,要求甲公司赔偿损失560万元;12月31日,法院尚未对该案作出判决。在咨询法律顾问后,甲公司认为该案很可能败诉。根据专业人士的测算,甲公司的赔偿金额可能在450万元至550万元,而且上述区间内每个金额的可能性相同。

(3)2012年12月25日,丙公司(为甲公司的子公司)向银行借款3200万元,期限为3年。经董事会批准,甲公司为丙公司的上述银行借款提供全额担保。12月31日,丙公司经营状况良好,预计不存在还款困难。

要求:

(1)根据资料(1),判断哪些是与甲公司业务重组有关的直接支出,并计算因重组义务应确认的预计负债金额。

(2)根据资料(1),计算甲公司因业务重组计划而减少2012年度利润总额的金额,并编制相关会计分录。

(3)根据资料(2)和(3),判断甲公司是否应当将与这些或有事项相关的义务确认为预计负债,如确认,计算预计负债的最佳估计数,并编制相关会计分录;如不确认,说明理由。

(1)2011年11月至2012年1月中旬,该房地产开发公司将受让土地60%(其余40%尚未使用)的面积开发建造一栋商品住宅楼。在开发过程中,根据建筑承包合同支付给建筑公司的劳务费和材料费共计8 800万元;全部使用自有资金,没有利息支出。

(2)受国家宏观调控影响,决定调整经营方式。2012年1月下旬,该公司将开发建造的商品住宅楼总面积的40%转为公司的固定资产并用于对外出租,其余部分对外销售。

(3)2012年1月~5月该公司取得租金收入共计2 800万元,销售部分全部售完,共计取得销售收入72 000万元。该公司在开发和销售过程中,共计发生管理费用l 800万元、销售费用 1 400万元。该公司适用的城市维护建设税税率为7%;教育费附加征收率为3%;契税税率为3%;开发费用扣除比例为10%。

要求:根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。

(1)计算该房地产开发公司2012年1月~5月共计应缴纳的营业税。

(2)计算该房地产开发公司2012年1月~5月共计应缴纳的城建税和教育费附加。

(3)计算该房地产开发公司的土地增值税时应扣除的土地成本。

(4)计算该房地产开发公司的土地增值税时应扣除的开发成本。

(5)计算该房地产开发公司的土地增值税时应扣除的开发费用。

(6)计算该房地产开发公司销售商品住宅楼土地增值税的增值额。

(7)计算该房地产开发公司销售商品住宅楼应缴纳的土地增值税。

A.100

B.600

C.700

D.680

甲公司为一家家电生产企业,主要生产A、B、C三种家电产品。甲公司2012年度有关事项如下: (1)甲公司管理层于2011年11月制定了一项业务重组计划。 该业务重组计划的主要内容如下:从2013年1月1日起关闭C产品生产线;从事C产品生产的员工共计250人,除部门主管及技术骨干等50人留用转入其他部门外,其他200人都将被辞退。根据被辞退员工的职位、工作年限等因素,甲公司将一次性给予被辞退员工不同标准的补偿,补偿支出共计800万元:C产品生产线关闭之日,租用的厂房将被腾空,撤销租赁合同并将其移交给出租方,用于C产品生产的固定资产等将转移至甲公司自己的仓库。上述业务重组计划已于2012年12月2日经甲公司董事会批准,并于12月3日对外公告。 2012年12月31日。上述业务重组计划尚未实际实施,员工补偿及相关支出尚未支付。为了实施上述业务重组计划,甲公司预计发生以下支出或损失:因辞退员工将支付补偿款800万元;因撤销厂房租赁合同将支付违约金25万元:因将用于C产品生产的固定资产等转移至仓库将发生运输费3万元;因对留用员工进行培训将发生支出1万元;因推广新款B产品将发生广告费用2500万元;因处置用于C产品生产的固定资产将发生减值损失150万元。 (2)2012年12月15日,消费者因使用C产品造成财产损失向法院提起诉讼,要求甲公司赔偿损失560万元。 12月31日,法院尚未对该案作出判决。在咨询法律顾问后,甲公司认为该案很可能败诉。根据专业人士的测算,甲公司的赔偿金额可能在450万元至550万元之间.而且上述区间内每个金额的可能性相同。 (3)2012年12月25日,丙公司(为甲公司的子公司)向银行借款3200万元,期限为3年。经董事会批准,甲公司为丙公司的上述银行借款提供全额担保。12月31日,丙公司经营状况良好,预计不存在还款困难。 要求: (1)根据资料(1),判断哪些是与甲公司业务重组有关的直接支出,并计算因重组义务应确认的预计负债金额。 (2)根据资料(1),计算甲公司因业务重组计划而减少2012年度利润总额的金额,并编制相关会计分录。 (3)根据资料(2)和(3)。判断甲公司是否应当将与这些或有事项相关的义务确认为预计负债。如确认,计算预计负债的最佳估计数,并编制相关会计分录;如不确认,说明理由。(答案中的金额单位用万元表示)

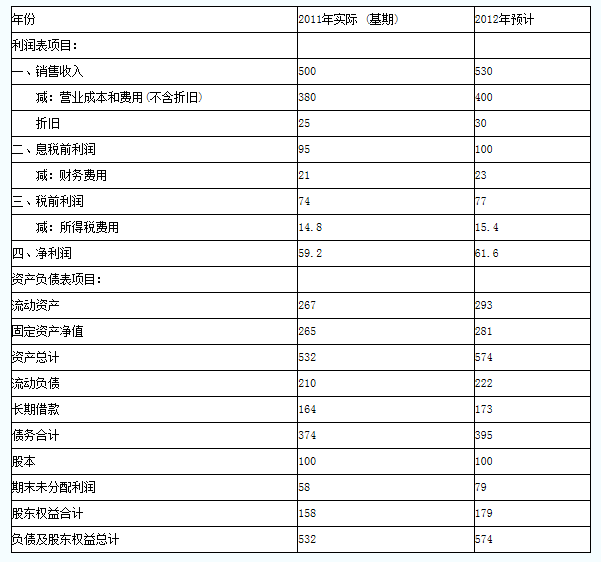

单位:亿元

其他资料如下:

(1)F公司的全部资产均为经营性资产,流动负债均为经营性负债,长期负债均为金融性负债,财务费用全部为利息费用。估计债务价值时采用账面价值法。

(2)F公司预计从2013年开始实体现金流量会以6%的年增长率稳定增长。

(3)加权平均资本成本为12%。

(4)F公司适用的企业所得税税率为20%。

要求:

(1)计算F公司2012年的营业现金净流量、购置固定资产的现金流出和实体现金流量。

(2)使用现金流量折现法估计F公司2011年底的公司实体价值和股权价值。

(3)假设其他因素不变,为使2011年底的股权价值提高到700亿元,F公司2012年的实体现金流量应是多少?

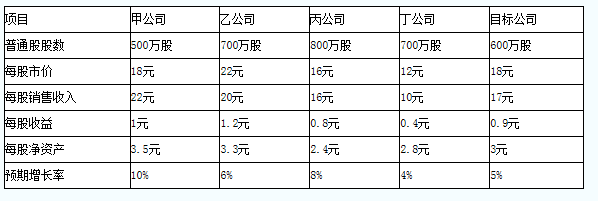

2.D企业长期以来计划收购一家营业成本较低的服务类上市公司(以下简称“目标公司”),其当前的股价为18元/股。D企业管理层一部分人认为目标公司当前的股价较低,是收购的好时机,但也有人提出,这一股价高过了目标公司的真正价值,现在收购并不合适。D企业征求你对这次收购的意见。与目标公司类似的企业有甲、乙、丙、丁四家,但它们与目标公司之间尚存在某些不容忽视的重大差异。四家类比公司及目标公司的有关资料如下:

(一)

某运输公司成立于2011年,2012年发生如下业务:

(1)2012年实收资本比2011年增加100万元;

(2)2012年占用土地面积共计65000平方米,其中幼儿园占地1200平方米、企业内部绿化占地2000平方米;

(3)2012年初企业共有房产原值4000万元,7月1日起签订租赁合同,企业将原值200万元的一栋仓库出租给某商场存放货物,租期1年,每月租金收入1.5万元;8月10日新建厂房完工由在建工程转入固定资产原值500万元;

(4)2012年取得营业收入3800万元,取得其他收入200万元。当年各项营业成本、费用1515万元(不含应纳的印花税、房产税、土地使用税以及保险费),缴纳营业税等税金及附加130万元。

(城镇土地使用税4元/平方米;房产税计算余值的扣除比例20%;本题涉及的印花税税率为0.5%。、1‰,计算结果保留两位小数)

要求:根据上述资料和税法有关规定,回答下列问题:

该公司2012年应缴纳的印花税为()元。

A.100

B.600

C.700

D.680

A公司为一生产制造企业。2012年度,A公司发生的固定资产的交易事项如下。 (1)5月30日,A公司出售了一台报废的设备,取得的残值收人为50万元,处置日,该固定资产的原值为300万元,已计提折旧200万元,计提减值60万元,出售时发生清理费用5万元。 (2)6月30日,A公司从B公司处购人-台需要安装的生产设备,该安装由B公司来完成。A公司收到的增值税专用发票上注明的价款为300万元,其中,该设备的价款为270万元,安装费用为30万元。9月30日,该生产设备安装完成并投入使用。假定该设备的预计净残值为0,预计使用寿命为5年,采用年数总和法计提折旧。 (3)12月31日,A公司与C公司签订了一份大型设备购货合同。购货合同约定,该设备的总价款为3000万元,A公司因资金周转问题,于当日支付1000万元的货款,剩余的货款在未来4年内支付,从2013年起,于每年年末支付500万元。A公司当日收到该设备,并开始安装,到2013年3月31日安装完成,支付安装费用20万元。2012年12月31日,银行的贷款利率为6%。[(P/A,6%,4)=3.4651,(P/F,6%,4)=0.7921] 假定不考虑增值税等其他因素。要求: (1)根据资料(1)计算该处置业务对损益的影响金额,并做出相应的会计分录。 (2)根据资料(2)计算确定该固定资产的初始人账成本及2012年年末的账面价值。 (3)根据资料(3)计算该设备在资产负债表中应如何列示,并说明列示金额;计算长期应付款的账面价值。

警告:系统检测到您的账号存在安全风险

警告:系统检测到您的账号存在安全风险

为了保护您的账号安全,请在“简答题”公众号进行验证,点击“官网服务”-“账号验证”后输入验证码“”完成验证,验证成功后方可继续查看答案!