题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

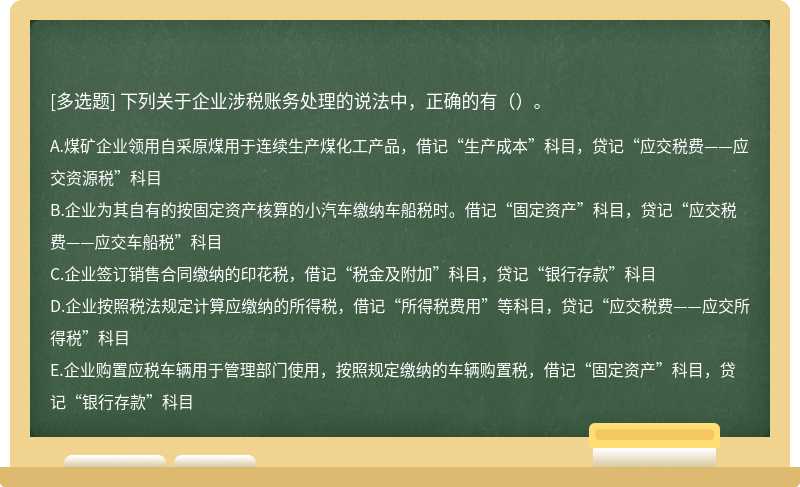

下列关于企业涉税账务处理的说法中,正确的有()。

A.煤矿企业领用自采原煤用于连续生产煤化工产品,借记“生产成本”科目,贷记“应交税费——应交资源税”科目

B.企业为其自有的按固定资产核算的小汽车缴纳车船税时。借记“固定资产”科目,贷记“应交税费——应交车船税”科目

C.企业签订销售合同缴纳的印花税,借记“税金及附加”科目,贷记“银行存款”科目

D.企业按照税法规定计算应缴纳的所得税,借记“所得税费用”等科目,贷记“应交税费——应交所得税”科目

E.企业购置应税车辆用于管理部门使用,按照规定缴纳的车辆购置税,借记“固定资产”科目,贷记“银行存款”科目

参考答案

参考答案