题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

甲股份有限公司(本题下称“甲公司”)为上市公司,2010和2011年的有关资料如下: (1)2009年11月20日,

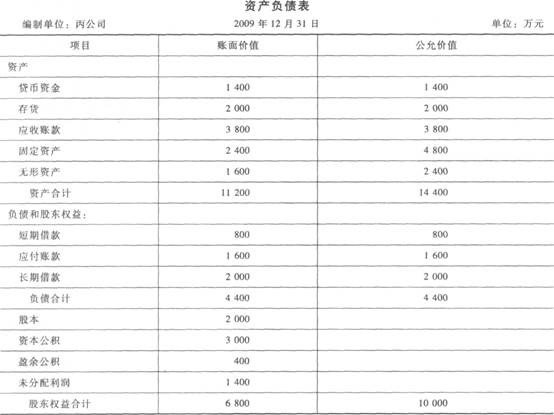

甲股份有限公司(本题下称“甲公司”)为上市公司,2010和2011年的有关资料如下: (1)2009年11月20日,甲公司与无关联关系的乙公司签订购买乙公司持有的丙公司(非上市公司)60%股权的合同。合同规定:以丙公司2009年12月31日评估的可辨认净资产价值为基础,协商确定对丙公司60%股权的购买价格;合同经双方股东大会批准后生效。 (2)①以丙公司2009年12月31日净资产评估值为基础,经调整后当日丙公司的资产负债表各项目的数据如下表: 表中公允价值与账面价值不相等的资产情况如下:固定资产为一栋办公楼,其剩余使用年限为20年、净残值为0,采用年限平均法计提折旧;无形资产为一项土地使用权,其剩余使用年限为10年、净残值为0,采用直线法摊销。假定该办公楼和土地使用权均为管理使用。 ②经协商,双方确定丙公司60%股权的价格为7 000万元,甲公司以一项固定资产(不动产)和一项土地使用权作为对价。2010年1月1日,甲公司作为对价的固定资产账面原价为2 800万元,累计折旧为600万元,计提的固定资产减值准备为200万元,公允价值为4 000万元。作为对价的土地使用权的账面原价为2 600万元,累计摊销为400万元,计提的无形资产减值准备为200万元,公允价值为3 000万元。2010年1月1日,甲公司以银行存款支付企业合并过程中发生的评估、审计费用200万元。 ③甲公司和乙公司均于2010年1月1日办理完毕上述相关资产的产权转让手续。 ④甲公司于2010年1月1日对丙公司董事会进行改组,并取得控制权。 (3)丙公司2010年实现损益等有关情况如下: ①20 10年度丙公司实现净利润1 000万元(假定有关收入、费用在该年均匀发生)。当年提取盈余公积100万元,未对外分配现金股利。 ②2010年1月1日至2010年12月31日,丙公司除实现净利润外,未发生引起股东权益变动的其他交易和事项。 (4)2010年6月30日,甲公司以1 376万元的价格从丙公司购入一台管理用设备;该设备于当日收到并投入使用。该设备在丙公司的原价为1 400万元,预计使用年限为10年,预计净残值为0,已使用2年;采用年限平均法计提折旧,已计提折旧280万元,未计提减值准备。甲公司预计该设备尚可使用8年,预计净残值为0,仍采用年限平均法计提折旧。 (5)2010年,甲公司向丙公司销售A产品100台,每台售价10万元,价款已收存银行。A产品每台成本6万元,计提存货跌价准备。2010年,丙公司从甲公司购入的A产品对外售出40台,其余部分形成期末存货。2010年年末,丙公司进行存货检查,发现因市价下跌,库存A产品的可变现净值下降至560万元。丙公司按单个存货项目计提存货跌价准备;存货跌价准备在结转销售成本时结转。 (6)2011年6月30日甲公司将自用的全新办公楼出租给丙公司管理部门使用,租期为2011年6月30日~2012年6月30日。该办公楼的账面原值为900万元,预计净残值为0,按30年采用直线法计提折旧。甲公司每半年收取租金20万元,对该投资性房地产采用成本模式进行后续计量。 (7)其他有关资料: ①甲公司和丙公司的所得税税率均为25%。 ②甲公司按照净利润的10%提取盈余公积。 ③假定甲公司合并丙公司为免税合并。 ④税法规定,企业的资产以历史成本作为计税基础。 要求: (1)根据资料(1)和(2),判断甲公司购买丙公司60%股权形成企业合并的类型,并说明理由。 (2)根据资料(1)和(2),计算甲公司该企业合并的成本、甲公司转让作为对价的固定资产和无形资产对2010年度损益的影响金额。 (3)根据资料(1)和(2),计算甲公司对丙公司长期股权投资的入账价值并编制相关会计分录。 (4)编制集团公司2010年末合并财务报表的相关调整、抵销分录。 (5)编制集团公司2011年与投资性房地产业务相关的抵销分录。

表中公允价值与账面价值不相等的资产情况如下:固定资产为一栋办公楼,其剩余使用年限为20年、净残值为0,采用年限平均法计提折旧;无形资产为一项土地使用权,其剩余使用年限为10年、净残值为0,采用直线法摊销。假定该办公楼和土地使用权均为管理使用。 ②经协商,双方确定丙公司60%股权的价格为7 000万元,甲公司以一项固定资产(不动产)和一项土地使用权作为对价。2010年1月1日,甲公司作为对价的固定资产账面原价为2 800万元,累计折旧为600万元,计提的固定资产减值准备为200万元,公允价值为4 000万元。作为对价的土地使用权的账面原价为2 600万元,累计摊销为400万元,计提的无形资产减值准备为200万元,公允价值为3 000万元。2010年1月1日,甲公司以银行存款支付企业合并过程中发生的评估、审计费用200万元。 ③甲公司和乙公司均于2010年1月1日办理完毕上述相关资产的产权转让手续。 ④甲公司于2010年1月1日对丙公司董事会进行改组,并取得控制权。 (3)丙公司2010年实现损益等有关情况如下: ①20 10年度丙公司实现净利润1 000万元(假定有关收入、费用在该年均匀发生)。当年提取盈余公积100万元,未对外分配现金股利。 ②2010年1月1日至2010年12月31日,丙公司除实现净利润外,未发生引起股东权益变动的其他交易和事项。 (4)2010年6月30日,甲公司以1 376万元的价格从丙公司购入一台管理用设备;该设备于当日收到并投入使用。该设备在丙公司的原价为1 400万元,预计使用年限为10年,预计净残值为0,已使用2年;采用年限平均法计提折旧,已计提折旧280万元,未计提减值准备。甲公司预计该设备尚可使用8年,预计净残值为0,仍采用年限平均法计提折旧。 (5)2010年,甲公司向丙公司销售A产品100台,每台售价10万元,价款已收存银行。A产品每台成本6万元,计提存货跌价准备。2010年,丙公司从甲公司购入的A产品对外售出40台,其余部分形成期末存货。2010年年末,丙公司进行存货检查,发现因市价下跌,库存A产品的可变现净值下降至560万元。丙公司按单个存货项目计提存货跌价准备;存货跌价准备在结转销售成本时结转。 (6)2011年6月30日甲公司将自用的全新办公楼出租给丙公司管理部门使用,租期为2011年6月30日~2012年6月30日。该办公楼的账面原值为900万元,预计净残值为0,按30年采用直线法计提折旧。甲公司每半年收取租金20万元,对该投资性房地产采用成本模式进行后续计量。 (7)其他有关资料: ①甲公司和丙公司的所得税税率均为25%。 ②甲公司按照净利润的10%提取盈余公积。 ③假定甲公司合并丙公司为免税合并。 ④税法规定,企业的资产以历史成本作为计税基础。 要求: (1)根据资料(1)和(2),判断甲公司购买丙公司60%股权形成企业合并的类型,并说明理由。 (2)根据资料(1)和(2),计算甲公司该企业合并的成本、甲公司转让作为对价的固定资产和无形资产对2010年度损益的影响金额。 (3)根据资料(1)和(2),计算甲公司对丙公司长期股权投资的入账价值并编制相关会计分录。 (4)编制集团公司2010年末合并财务报表的相关调整、抵销分录。 (5)编制集团公司2011年与投资性房地产业务相关的抵销分录。

简答题官方参考答案

(由简答题聘请的专业题库老师提供的解答)

简答题官方参考答案

(由简答题聘请的专业题库老师提供的解答)